いま話題になっているSCHD

なぜ話題になっているかは1個前の記事をみてほしい。魅力を解き明かしてるぞ!

米国高配当御三家の代表格、VYMと比較するぞ

元祖高配当御三家といえば、SPYD、HDV、VYMというETFだ。

- SPYD SPDR Portfolio S&P 500 High

- HDV iShares Core High Dividend ETF

- VYM Vanguard High Dividend Yield ETF

SPDRがS&P500の配当利回り順上位80銘柄、HDVがモーニングスターフォーカス指数連動の財務優良かつ配当利回り上位75銘柄、VYMがFTSEハイディビデンド・イールド・インデックス連動の400銘柄。

雑に解説をすると…

利回り(MJの感覚です)

SPYD4%、HDV3%、VYM2%という分布。

印象(MJの感覚です)

SPYDは配当重視、HDVはそこに安全性を入れた分利回り低く、VYMはさらに利回り低い分、配当+成長の両方が狙える。

といったところ。

どの銘柄もXでは見かけるが、特にVYMを愛でている人が多い印象だ。今回はSCHDが配当・株価のW成長が見込めるETFであるだけに、最も属性の近いVYMと比較してみるぞ!

VYMの性能

ではSCHDと同様の形でVYMの性能をグラフ化していこう。

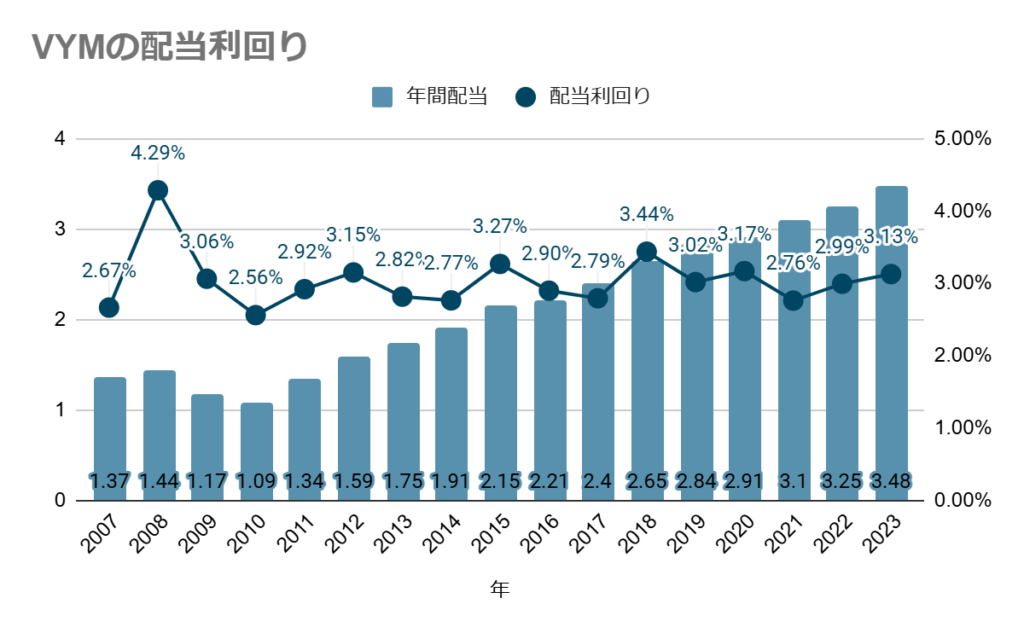

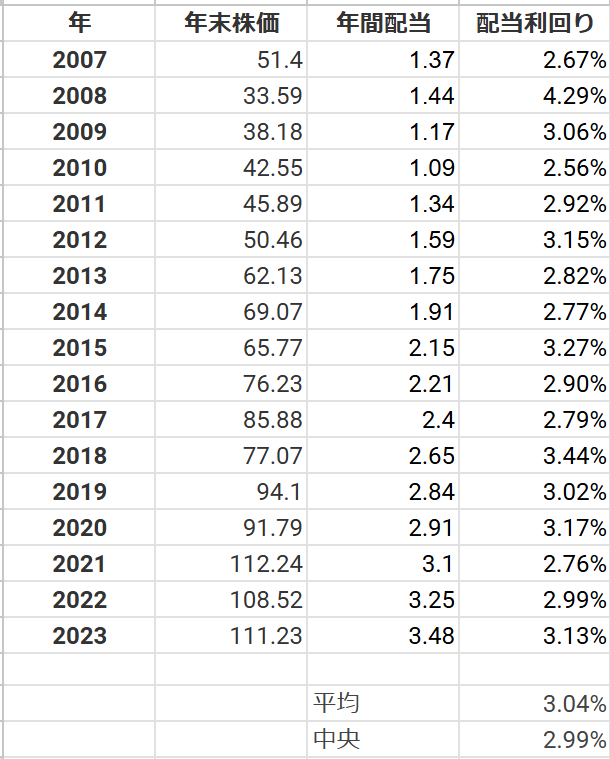

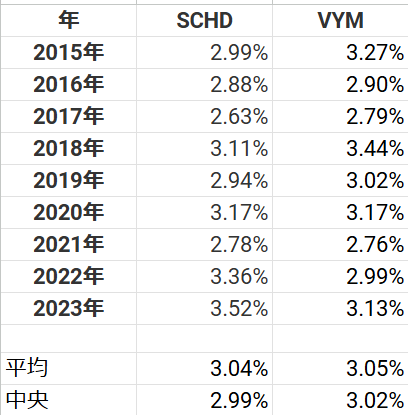

①VYMの配当利回り

2006年に上場しすぐにリーマンショックを迎えた。2010年を底に増配基調へ持ち直し、平均3.04%、中央2.99%で推移。私は2%の印象だったが、それは21年の印象が強いのかもしれない。

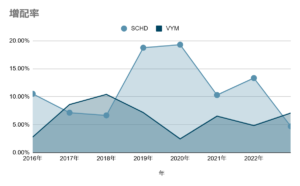

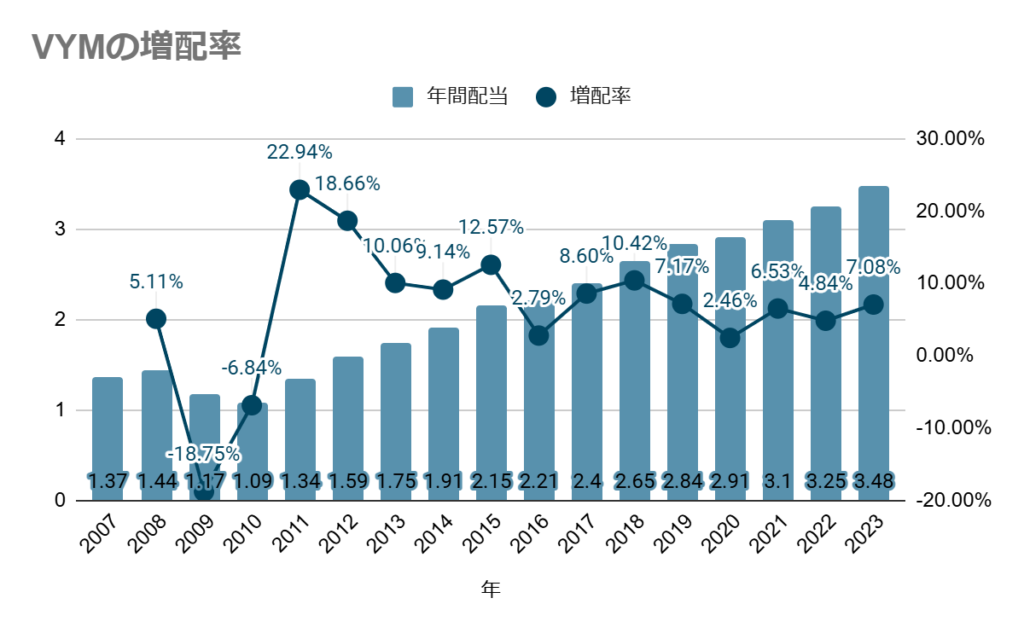

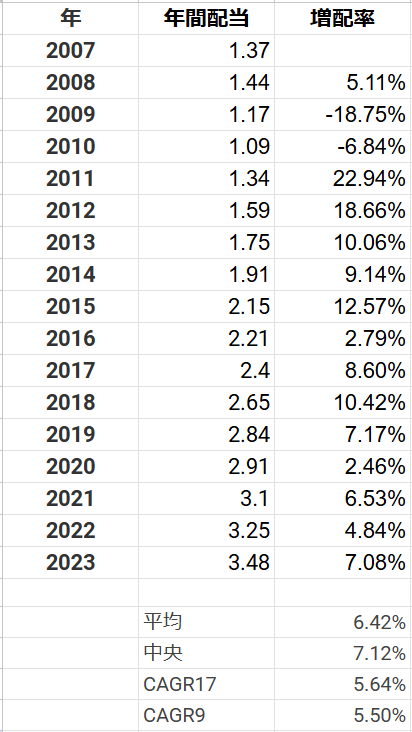

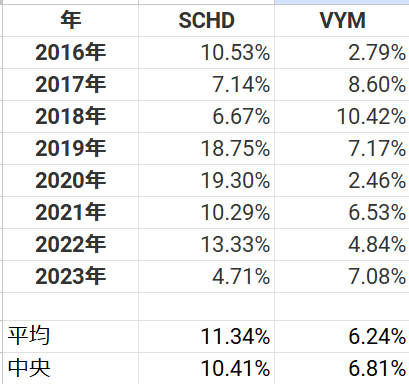

②VYMの増配率

増配は先に挙げた通り2011年からスタートだ。平均6.42%、中央7.12%、CAGR(年平均成長率)は上場以来で5.64%、SCHDと同期間なら5.50%だ。

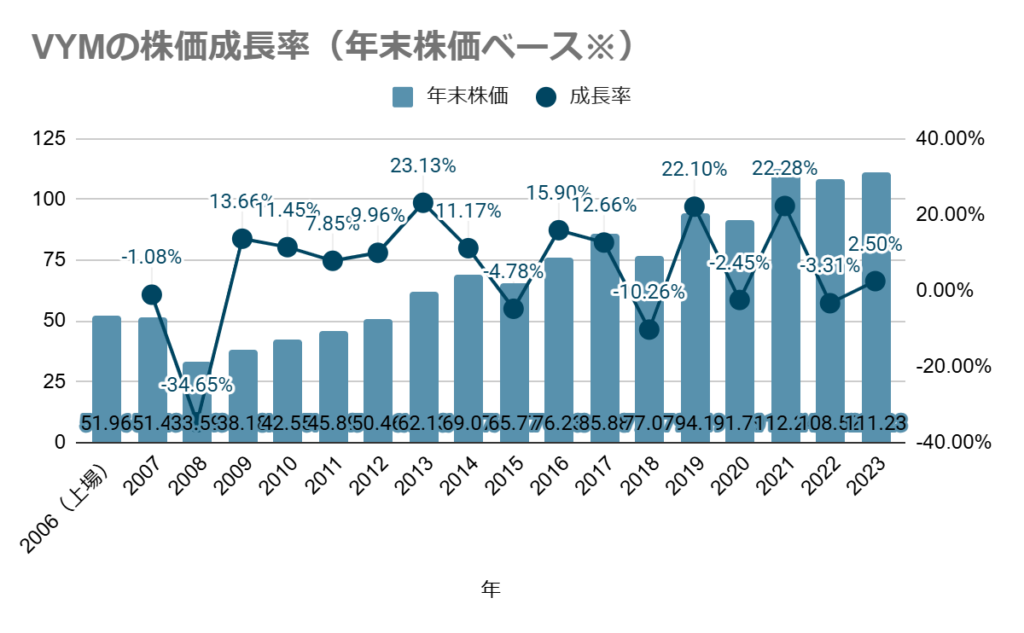

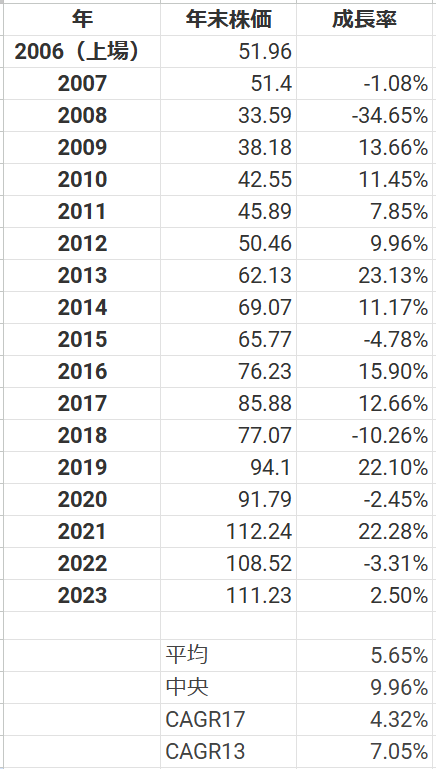

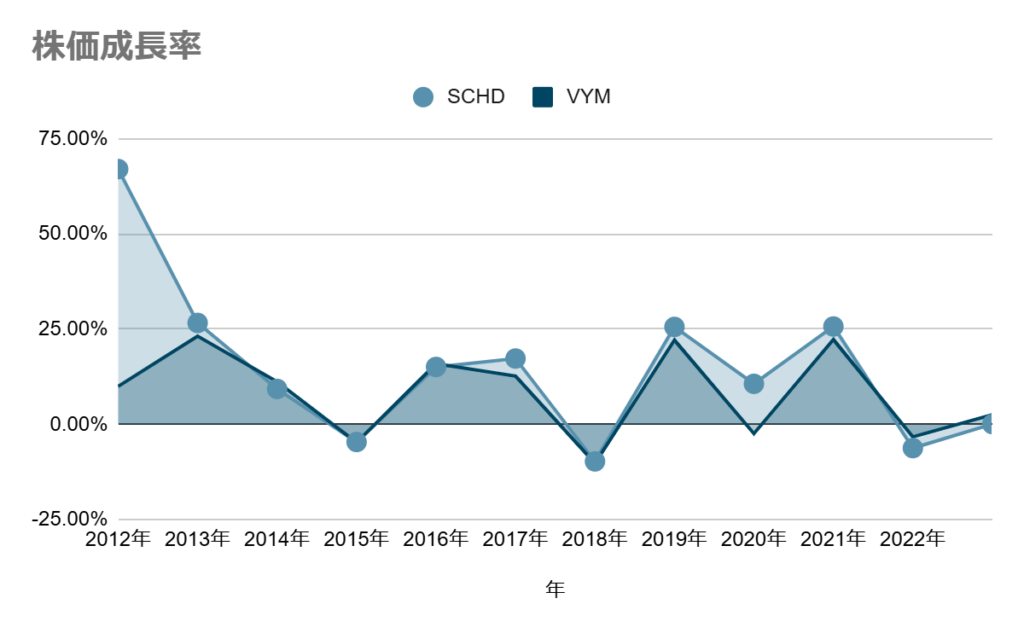

③VYMの株価成長率

株価は上場以来の平均5.65%、中央9.96%と平均と中央で乖離が大きい。これはリーマンショックをはじめ、マイナス成長となった年がそれなりにあるためだ。CAGRで見ると上場以来なら4.32%、SCHDと同期間なら7.05%になる。

年末株価は取得できなかったため、翌年1日の始値を採用している。

SCHD・VYMの比較

さてVYMのデータが出そろったので比較に入るぞ!

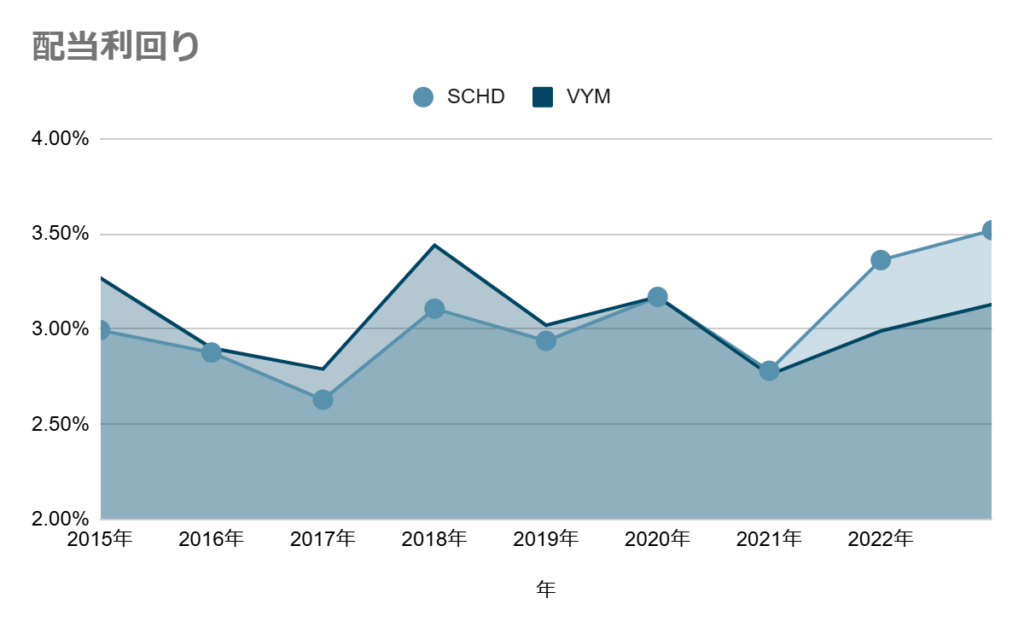

①配当利回り比較

平均値、中央値で見ればVYMの勝利だが、僅差。しかし2022年以降はSCHDが上回っている。

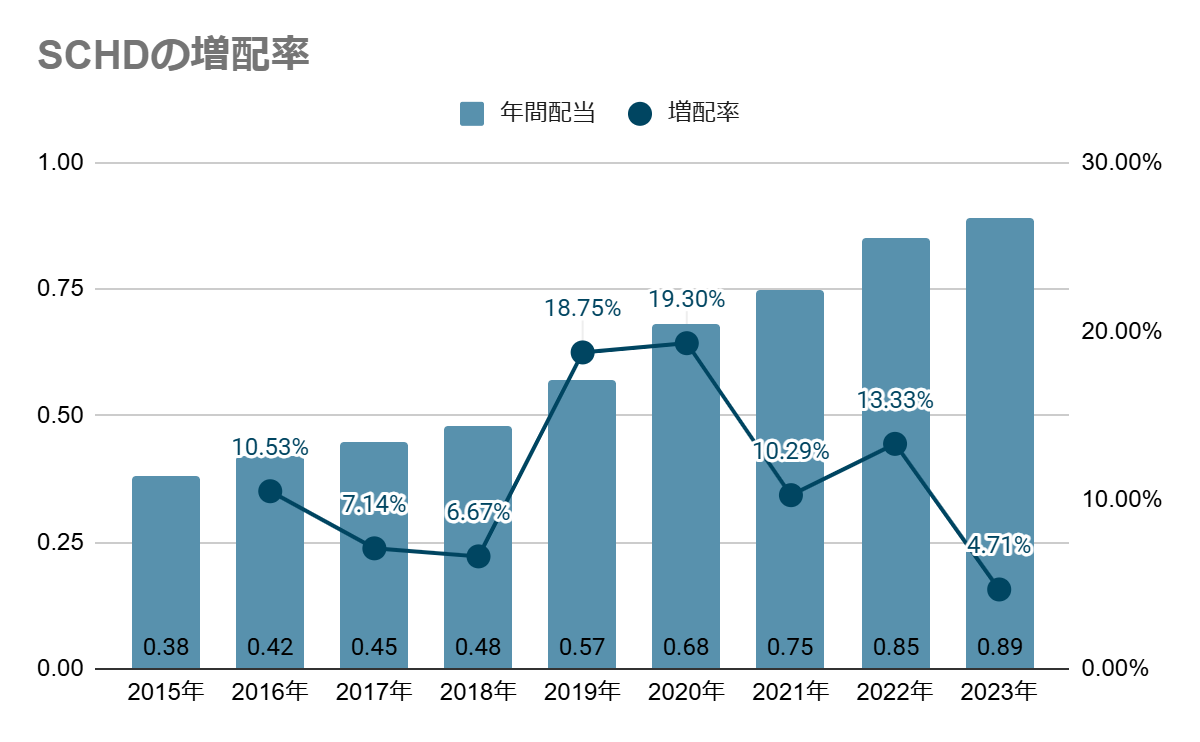

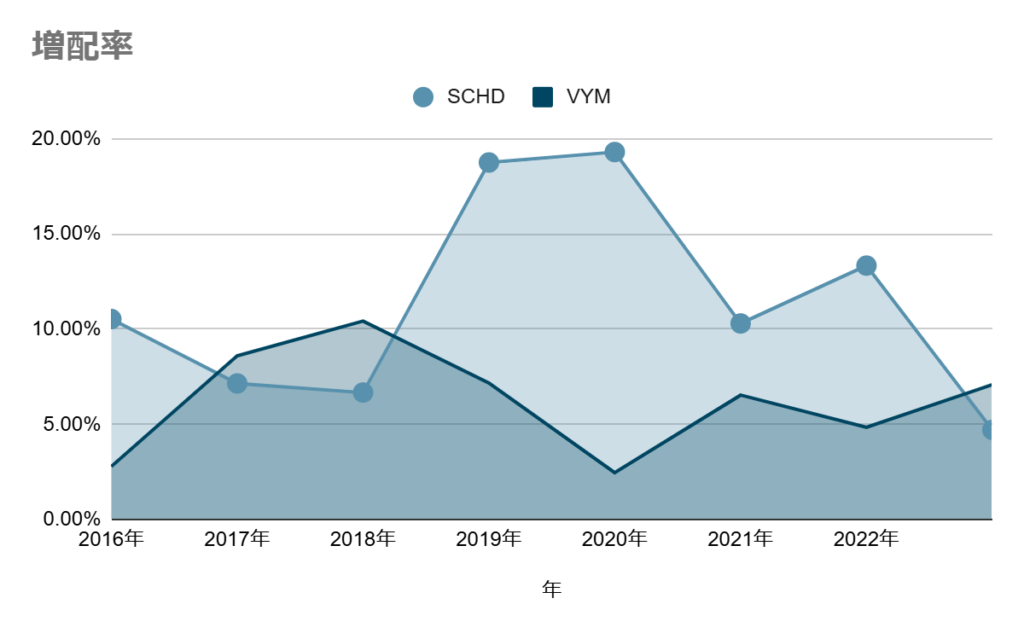

②増配率

増配率はSCHDのほうが秀でている。SCHDは8年中、5回10%を超え、20%近い年すらあるが、VYMは10%超えは1回のみだ。

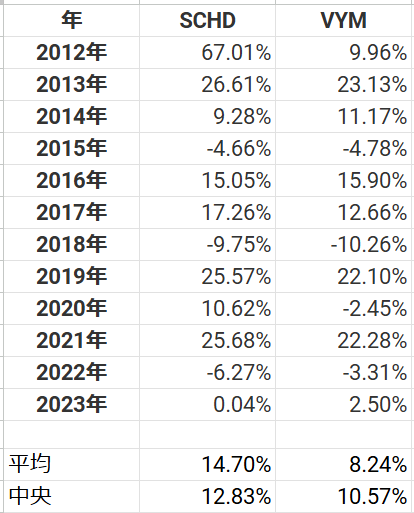

③株価成長率

平均値、中央値で見ればSCHDの勝利だが、僅差。しかし2022年以降はVYMが上回っている。

まとめ

| 比較項目 | 結果 |

|---|---|

| ①配当利回り | VYMが僅差で勝利。 ただし22-23年はSCHDに軍配。 |

| ②増配率 | SCHDの勝利。 良い年は2倍以上の差が出る。 |

| ③株価成長率 | SCHDが僅差で勝利。 ただし22-23年はVYMに軍配。 |

結果としては、常時の配当利回りにはほぼ差がなく、株価成長率もほぼ差がなかったが、増配率についてはSCHDのほうが大きく秀でていることが分かった。もちろん全ての年において完勝ではないが、上回る年の乖離が大きい。

増配率の大きさは、取得利回りの成長するスピードに直結する。つまり購入して10年持っていた場合に、どちらのほうが取得利回りが大きくなるか?というと、SCHDのほうがその可能性は高いはずだ。

とはいえ、すでにいま保有して十分に含み益のあるVYMをあえて売却しSCHDに変えるという必要はない。VYMを数年持っているということは、すでにそれが大きなアドバンテージだからだ。

まだVYMを保有してそこまで成長していない場合はもちろん切り替えても良いと思うし、SCHDも併せて持ちたいというのもアリだ。特に株コレクターはそうしたくなるだろう。

どちらにせよ、今回こういう検証結果は出て、改めてどちらも良い投資商品だということが分かった。こういった検証を通じそれぞれの長所や性能への理解を深め、長期にわたって保有する根拠にしていくこと、それこそが大事なことだ。