こんにちは、MJです。

今回のテーマは”生活費の見直しで得られる本当の価値とは?“です。

生活費の見直しにチャレンジしよう!

と思いたったものの…

なかなか行動に移せない方、いるかと思います。

🤔生活費の見直しってモチベがなぁ…

😅頑張っても月1万円でしょ?

こんな感じの事思ってないでしょうか?

確かに生活費の見直しって言葉が地味ですよね😅

🥺投資だったらもっとやる気でるのにな~!みたいな。

わかります。

でも”生活費の見直しを先送りにすること”、

それって実は投資に置き換えてみると

すごい機会損失してるんですよ。

😉月1万円の価値は額面以上ですよ。

ではさくさくと説明していきましょう!😉

結論:月1万円の見直し=資産300万円の価値

月1万の見直しは資産300万に相当します。

月1万円の見直し=月1万円の収入が入る、と同じですよね。

仮に投資をして

毎月1万円の配当金を貰おうと思った場合、

配当利回り4%で運用したとして、

元本は300万円が必要になります。

👨🎓月々1万円だから、年あたり12万円の収入。

配当金4%でこの12万円をゲットしたいので、

12万円÷4%で…元手は300万円💴

年利4%って…

🤔といってもリスクあるんじゃないの?

という意見、あると思います。

今回は

生活費見直しのパワーを感じてもらいたい!

という記事なので

ざっくりとだけ説明しますね😉

😊では分かりやすくいきましょう~!

今回は2つの投資スタイルを例にとって説明します。

- ・配当金が貰える高配当株投資

- ・配当金は貰えないけど元本が成長するインデックス投資

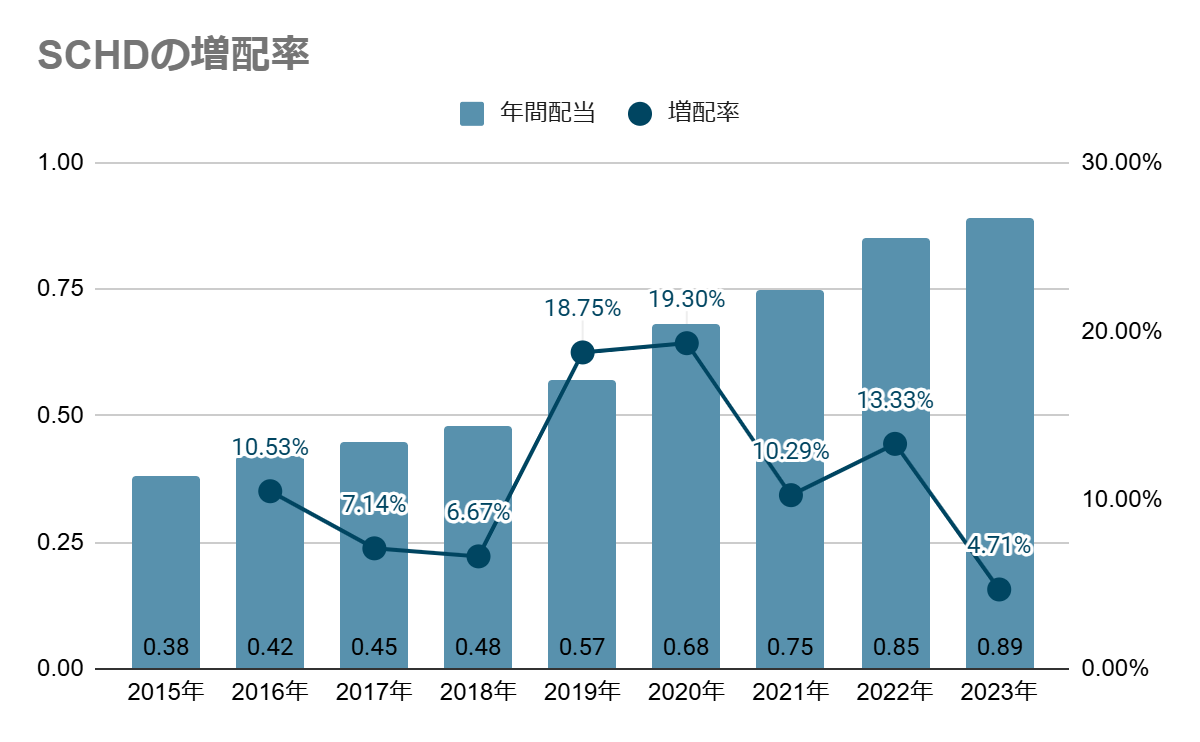

①高配当株投資

高配当株投資の場合、

4%は比較的スタンダードなラインです。

😉高配当株の場合、購入時点で

「年○%配当出しますよ~💴」

と明示されているので分かりやすいです。

😅ただ配当金を安定して出し続けていく

企業はどうしても成熟した企業が多いので

元本の成長はなかなか見込めないんですけどね。

②インデックス投資

インデックスファンドの場合、

4%は低めに見積もっても十分実現可能な目標です。

インデックスファンドというのは、

・日経平均

・ダウ平均

などなどの指数と同じ動きをする事を目指すファンドです。

この指数はざっくり言えば、

特定条件内の企業の株価の平均です。

例えば日経平均は、

その名の示す通り、

東証1部上場中の代表255社の平均株価です。

😁つまり日本経済の平均値なので日経平均。

ユニクロとか入ってます。

まぁ日経平均は成長性が低いので

選ばないんですが…笑

例えばS&P500という指数に連動する

インデックスファンドがあります。

アメリカの代表500社の指数です。

500社は固定でなく、成績次第で入替。

アメリカの株式時価総額の80%を網羅しています。

😁アップル、amazon、フェイスブック、

VISA、ジョンソンエンドジョンソンとかです。

S&P500という指数は1957年からあるのですが、

連動するインデックスファンドが産まれたのはここ数年です。

なのでそのインデックスファンドが30年前から

あったと仮定して…の話になりますが、

過去30年間での平均年利は9.3%にもなりました。

(参照:トウシル S&P500は世界最強の株価指数!業績相場に挑む米国株式(2021/4/9))

😆仮に月1万円を30年積立投資していたら、

元本360万が成長して1949万円に。

投資に伴うリスク

と、ここまで資産運用を持ち上げてきましたが、

もちろんリスクはあります。

リスクといっても、

・お金がゼロになる

・破産してしまう

といった類のものではありません。

😉前述したS&P500の場合、

成績のあやしい企業は退場し、

新たな有望企業がエントリーされます。

つまりアメリカが潰れない限りは大丈夫。

コロナショックみたいに

全世界不景気!になった時は

もちろん平均ですから価格が下がります。

いわゆる、価格変動リスクですね。

😀例えば株価が1%下がったとして、

元本1万円ならたった100円ですが、

元本1億円なら100万円の下落です。

どの企業の成績もずっと右肩あがりはありません。

上がり下がりを繰り返しながら成長していきます。

が、元本が大きくなれば、

その上がり下がりの数字が大きくなり、

メンタルに影響を及ぼします。

投資はリスクを理解し、

このメンタルが耐えられる範囲での

運用が求められます。

😰狼狽売りゼッタイダメ。

資産形成は長期視点が大事です。

😉このメンタル許容範囲を

リスク許容度と言います。豆知識。

生活費はノーリスク・ノーデメリット

生活費の見直しであれば、

この投資のリスクを負わずに

投資効果と同様の利益を得られます。

・毎月かかる固定費削減による余剰金

・毎月入金される配当金

財布でみればどちらも一緒ですよね。

😉なので生活費の見直し効果って絶大なんですよ!

仮に300万の資産運用を始めようと思ったら…

生活費見直しなら

見直せた時点で翌月からスタートできますが、

資産運用で同じことをしようとすると

それはそれは年月がかかります。

例えばまず元本費用を貯める所からですね。

月1万円貯金としても、25年です。

月10万円貯金としても、2.5年。

つまり、めちゃくちゃ頑張っても

2.5年経たないと手に入らない未来な訳です。

🥺もっとみんな生活費の見直しの力を感じるべき。

しかも人生に必要な価値観も身につく

生活費の見直しで得られるものは

金銭だけではありません。

生活費の見直しの経験を通じて…

- 自分たちが何を重視するのか

- 人生で何をしたいのか

- これはしなくても良いものだ

こういった価値観を養えます。

これは今後の人生において、

非常に重要な経験、知見にもなります。

なぜなら、

自分の欲望を理解できていない人は、

どこまで行っても満たされないからです。

いくら資産があっても、

いくらモノがあっても、

いくら経験をしても、

ずっと満たされないでしょう。

🥺成功した後に破産する人、このパターン多し。

もちろん、欲望自体は良いモノです。

なぜなら自分を成長させる動機だからです。

欲望に振り回されて浪費をする人生でなく、

欲望を成長エンジンとして有効活用する人生を送りましょう。

まとめ

今回のテーマは”生活費見直しで得られる本当の価値とは?“でした。

生活費の見直しは

年利4%なら資産300万円に相当します。

そしてメリットは金銭だけでなく、

人生において何が重要か?という

欲望の優先順位付け、価値観が身につくことです。

資産形成において重要なのは

金銭だけでなく、

その過程で見につく価値観です。

この価値観がなければ、

資産形成後もいつかは衰退していってしまうでしょう。

生活費の見直しを通じて、

金銭・価値観ともに資産を形成していきましょう。

😊一歩一歩進んでいきましょう~!